横浜で相続税を税理士に相談するなら税理士法人ブライト相続横浜事務所

相続税申告の悩みから

解放される

小規模宅地等の特例を

ミスなく適用できる

不動産の評価・遺産分割で

後悔しない

次のような方に選ばれています

相続に関する疑問や不安はどんな些細なことでも構いませんので遠慮なくご相談ください。

たった1時間の初回面談で「相続税申告の不安がなくなり、精神的に楽になった。」と多くのお客様がおっしゃっています。

「相続税申告よくわからない!」

とお困りの方

老人ホーム入居、入院、介護による同居、二世帯住宅の同居、自宅の区分所有、生計を一にしていたか、家なき子特例、二次相続シミュレーション、賃貸物件・駐車場、貸付事業用の税制改正、特例対象が複数ある場合など、あらゆるケースに精通しています。

「小規模宅地等の特例をミスなく適用したい」とお考えの方

これまで土地の評価を300回以上実施してきた税理士が、1つ1つ丁寧に、土地の形状や立地条件など土地の減価要因を検討し、専用ソフトを用いて図面の作図と各種補正計算を行い、税務署へ評価減の根拠資料として提出しています。

実家(一軒家やマンション)、賃貸物件(一室や一棟)、別荘、投資用不動産、複数不動産の相続など、あらゆる物件の相続税評価に精通しています。

「土地の相続税評価で損をしたくない」とお考えの方

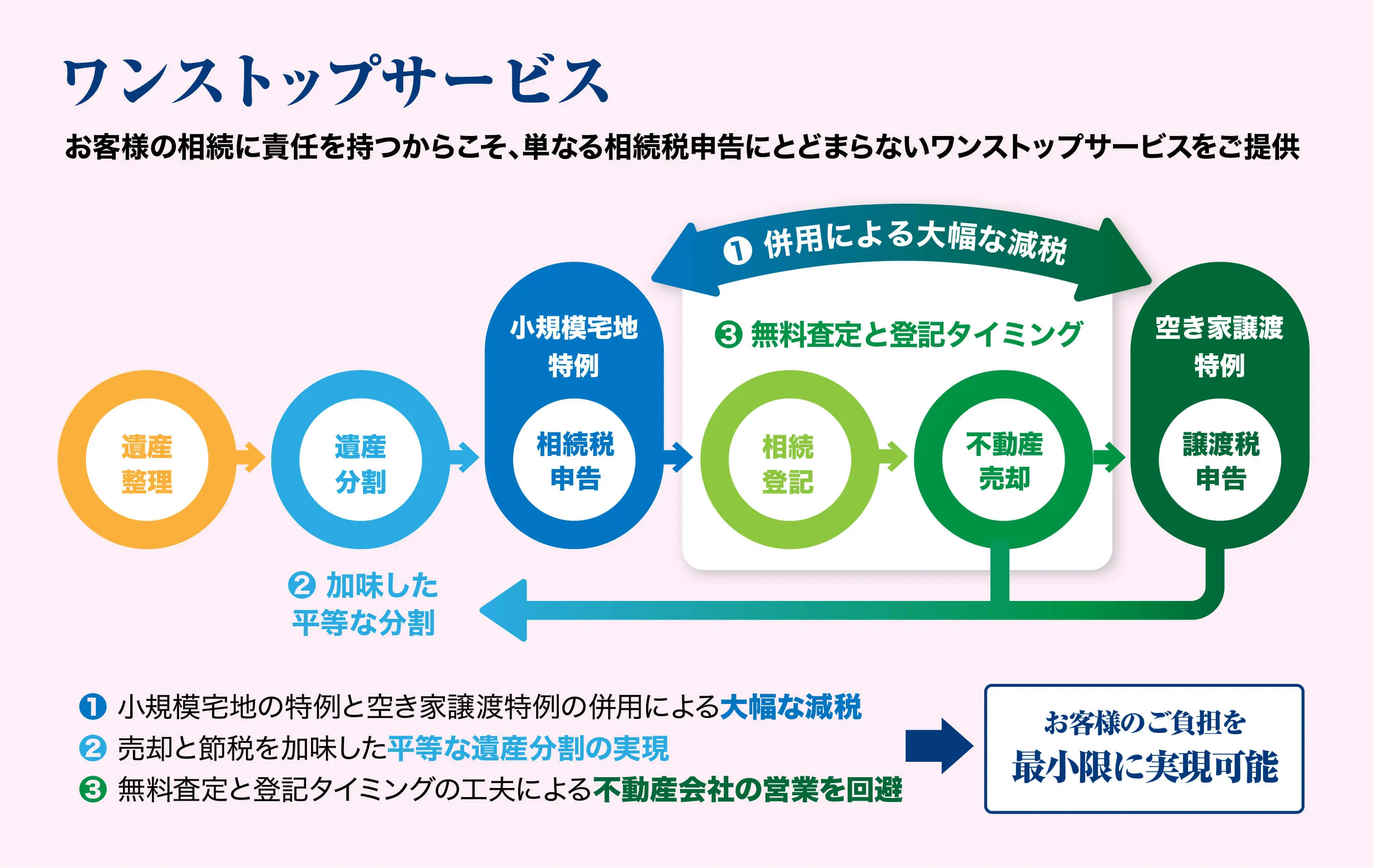

弊事務所が窓口となり、ワンストップでご提供できるため、窓口が一本化され、お客様が個々に各専門家の対応をする必要はなく、お客様のご負担を可能な限り少なくできます。

また、一括してご依頼いただけるからこそ、発揮できる価値があります。

「相続手続き・相続登記も丸ごと依頼したい」とお考えの方

そして、ご契約前に必ずお見積もりをご提示していますので、事前に料金がわかり、費用が気になるお客様からも安心してご依頼いただいています。

「税理士報酬がいくらかかるか不安」とお考えの方

特に、配偶者控除や小規模宅地の特例適用がある場合、各種特例をどのように適用すべきか遺産分割とセットで検討することが納得感のある遺産分割に繋がります。その上で、遺産分割協議書を作成し、相続税対策と遺産分割の両側面から、ご家族にとって後悔のない相続税申告を実現します。

「遺産分割で後悔したくない」

とお考えの方

相続不動産の売却をご検討の方

弊事務所では、小規模宅地等の特例と、売却時の特例(空き家譲渡、取得費加算、自宅譲渡)の適用可否を判断し、相続税申告から売却後の譲渡所得の申告完了まで責任を持って、お客様のご負担を最小限に、ワンストップでご提供しています。

不動産は分けることができず、また、相続税評価額と売却額で大きな差があることも多く、遺産分割で揉める原因にもなり得ます。相続税申告時から双方の特例適用要件を満たすようにミスなく手続きを進めていくことで、相続税、不動産売却価格、譲渡税のトータルで最も資金が多くなるプランニングが可能になり、最終的な手取り額ベースでの平等な遺産分割を実現できます。

特に、老人ホーム入居、入院、家なき子のケースでは、小規模宅地等の特例と空き家譲渡特例を併用し、相続税と譲渡税を大幅に減税できる可能性があります。

加えて、各種書類作成や証明書の取得、必要な申請や写真撮影、確定測量や相続登記のタイミング、取得費加算額や取得費不明の場合の取得費計算にも工夫が必要となりますが、弊事務所が窓口となってワンストップでご提供することで、お客様のご負担を最小限にできます。

私たちは、お客様一人ひとりのご相談に

親身にお応えいたします

私たちはこれまで、相続税専門の税理士として、一人ひとりの税理士が300件以上の申告実績を持ち、200回以上の土地評価や小規模宅地等の特例適用を行い、多くの税務調査や相続税還付業務に携わってきました。

税理士法人ブライト相続では、ご家族様の想いに寄り添い、相続に関するご家族の考え、ご不安な点、相続財産の状況をしっかりと理解し、専門知識と実務経験を生かして、相続手続き後も明るく前向きに、新しい生活に戻っていただけるよう最後までしっかりと相続税申告のお手伝いをさせていただくことをお約束します。

はじめての方でもご不安の無いように、相続税申告の初回面談を無料とし、お客様を最後までサポートさせていただく相続税専門の担当税理士と実際にお話しいただけますので、ぜひお気軽にお問い合わせください。

税理士一同、皆様からのご相談を心からお待ちしております。

「ブライト相続さんに頼んで本当に良かった」

等の声が寄せられています

本当に感謝です。ブライト相続さんに頼んで本当に良かったです。

又、自分で準備できるものは、きちんと説明していただけたので、書類取得も分担して行いました。

沢山の書類を準備するのがリストとなって示されるので全体が分かりやすく安心して手続き進められました。

細部にわたり説明もいきとどき、申告期限に余裕をもって、手続き完了して、安堵しました。

また、土、日も連絡をとることができ、心強かったです。

「高品質で低価格」な

相続税申告サービス

税理士法人ブライト相続は、所属する税理士全員が、相続税申告件数累計約300件の経験を持っている相続税専門の税理士法人です。この実務経験とノウハウにより、高品質で低価格な相続税申告を実現しているところが特徴です。その結果、税務調査率は1%以下となっており、スムーズで無駄のない手続きでお客様の精神的・手続き的ご負担を最小限に致します。

また、税理士法人ブライト相続では、相続税の申告書の作成や手続きのサポートをするだけでなく、相続財産の分割方法や節税対策、税務調査対策についてもお客様の必要に応じてご提供しています。定型的で実質を伴わない申告処理をするだけのサービスを提供するのではなく、お客様の相続税申告に責任を持ち、ご家族ごとの相続の状況を理解し、将来の損失を生じさせない相続税申告を提供していきます。

すべて任せて安心の相続税申告

財産評価から遺産分割協議書の作成まで、相続税申告に必要な手続きをすべて行います。

初回面談時に疑問点の解消、申告完了までの段取りをお客様の状況に沿ってしっかりとリード致します。相続に関する疑問や不安はどんな些細なことでも構いませんので遠慮なくご相談ください。

また、申告完了後の税務調査についてもしっかりと対応いたしますのでご安心ください。

- 相続税に関するご相談、申告完了までのスケジューリング、必要書類のご案内

- 財産評価・財産目録の作成(土地の評価減、小規模宅地等の特例適用、有価証券の評価)

- 遺産分割協議への同席アドバイス(3回まで)、遺産分割協議書の作成

- 節税を加味した遺産分割案のご提案、一次相続・二次相続の税額シミュレーションの作成(相続人別の税額計算含む)、二次相続対策サポート

- 税務調査対策(ヒアリングによる論点洗い出しと対策検討、税務署に入られにくくする書類作成)

- 相続税申告書の作成、税務署への提出、納税

- その他オプションサービス(不動産の名義変更(相続登記)、所得税の準確定申告など)

最大限に節税する相続税申告

税理士法人ブライト相続ではお客様の状況に合わせて1円でも安くなるように相続税申告を行います。

土地の評価減、小規模宅地等の特例適用、二次相続を踏まえた遺産分割によって相続税をゼロにできるケースも。税理士報酬よりも大幅に相続税を節税できるケースも多くあります。

ご親族がお亡くなりになられてからでも節税対策はまだ間に合います。

税務署に指摘されない相続税申告

税理士法人ブライト相続の税務調査率はわずか1%以下。

税務署への説明資料を作りこみ、「書面添付制度」を活用し、可能なかぎり税務調査の実地調査を避けられるようにしています。

その結果、4人に1人は税務調査が入る相続税申告において、わずか100人に1人以下となっています。

- ヒアリングによる論点洗い出しと対策検討

- 親族間の資金移動の把握

- 配偶者名義の金融資産調査

- 過去の預貯金の入出金履歴の調査

- 書面添付制度を活用した相続税申告

単なる相続税申告にとどまらない

ブライト相続の"ワンストップサービス"

弊事務所では、「不動産の名義変更」、「銀行・証券会社の解約・名義変更」、「専用口座を開設した遺産分配手続き」、「相続不動産の売却」など、遺産整理・相続手続き全般のサポートも行っています。

弊事務所が窓口となり、相続専門家ネットワークを活用してワンストップでご提供できるため、窓口が一本化され、お客様が個々に各専門家の対応をする必要はなく、お客様のご負担を可能な限り少なくできます。

なお、取得した必要書類については、各業務間で効率的に活用いたします。

相続関連業務を一括してご依頼いただけるからこそ、発揮できる価値がある。

「小規模宅地等の特例と空き家譲渡の特例の併用」、「相続不動産の売却により得られる金額も想定した公平な遺産分割案のご提示」、「不要な不動産営業を受けないための相続登記のタイミング」、「空き家譲渡税特例を活用するための相続不動産売却価格の算定と税額シミュレーション」、「相続不動産の売却に伴う譲渡所得申告」、「相続預金の有効活用」など、単なる相続税申告にとどまらず、相続関連業務を一括してご依頼いただけるからこそ発揮できる価値があります。

依頼しやすい税理士事務所

-

選べる面談方法

電話、オンライン面談(ZOOM)、弊事務所またはご自宅での面談実施が可能です。

なお、対面で面談いただかなくても、電話とメールのやり取りだけで相続税申告を完了することもできますので、ご希望の方はお申し付けください。 -

横浜駅前の好立地

相続税申告業務では、通常3回の面談があり、書類を持っての移動があるため、アクセスのしやすさは重要です。

税理士法人ブライト相続 横浜事務所は横浜駅西口から徒歩3分の場所にあります。 -

土日も相談可能

平日は会社勤務でお忙しい方もご相談いただけるよう、平日は夜21時まで、土日での面談も行なっています。

また、電話またはオンライン(ZOOM)での面談も実施していますので、ご希望の方はお申し付けください。

遠方にお住まいの方へ

弊事務所では、日本全国の相続税申告を受け付けており、遠方の方のために、電話またはZOOMを利用した相続税申告サービスをご提供しています。 電話またはzoom面談でのご契約の場合、税理士報酬の合計額から5%の割引をさせていただきます。

税理士法人ブライト相続のご紹介

税理士法人ブライト相続では、法人税や消費税といった相続税以外の税目については行なっておらず、相続税に特化した真の相続税専門の税理士法人です。年間500件以上の相続税申告を行なっています。税理士法人ブライト相続に所属する税理士は、各税理士それぞれが相続税申告実績約300件、税務調査対応約20件といった実務経験を持っており、お客様の相続税申告を経験の未熟な税理士が担当するのではないかという心配はありません。圧倒的な実務経験を持つ相続税専門の税理士がご家族様の想いに寄り添って最後までしっかりと相続税申告のお手伝いをさせていただくことをお約束します。

税理士紹介

相続税申告実績300件以上の税理士たち

横浜事務所代表 來嶋 洋インタビュー

事務所概要

| 名称 | 税理士法人ブライト相続 横浜事務所 (税理士法人番号第4494号) |

|---|---|

| 設立 | 2024年3月 |

| 所属税理士会 | 東京地方税理士会 横浜中央支部 |

| 代表者 | 來嶋 洋(税理士) |

| 取扱業務 | 相続税申告、相続・事業承継対策、家族信託、相続税還付、その他資産税関連業務 |

| 営業時間 | 平日9:00〜21:00 ※ 面談は平日夜、土日も対応しています。 |

| 電話番号 | 045-900-4787 ※ 受付時間は9:00-19:00(土日祝日も対応) |

| 所在地 | ▼横浜事務所 〒220-0004 神奈川県横浜市西区北幸1丁目5−10 JPR横浜ビル 8階

ご来訪時の受付はビル8階の総合受付にて承ります。入口奥のエレベーターにて8階へお上がりください。 |

| 所属団体・提携先 | 東京地方税理士会 横浜中央支部 NCPグループ シャルマンカレッジ ファミリービジネス研究会 生前対策実務家倶楽部ミラシア 日本ハッピーエンディング協会 |

アクセス

JR線・東急東横線・京浜急行本線・相鉄線 / 「横浜駅」西口より徒歩3分

横浜市営地下鉄ブルーライン / 「横浜駅」9番出口より徒歩1分

電車でお越しの方

「横浜駅」9番出口を出て右に曲がります。

自転車置き場横の道を右に曲がり、大通り沿いの歩道に出て左折します。

そのまま直進し、左手にビル入り口があります。

お車でお越しの方

お車でお越しの方は大変申し訳ございませんが、駐車場のご用意がございません。

近隣のパーキングをご利用ください。

ご入館案内

ご来訪時の受付はビル8階の総合受付にて承ります。

8階に受付パネルがございますので、税理士法人ブライト相続をご選択いただき、お呼び出しください。

担当税理士がお迎えにあがり、会議室にご案内いたします。

相続書籍の出版

税理士法人ブライト相続の税理士は、相続税の専門家として、

相続に関する一般の方向けの書籍から専門家向けの専門書への寄稿まで行っています。

遺産タイプ別

相続税申告のポイント

・小規模宅地等の特例適用の可否

・節税事例

・遠方にある土地の相続税評価方法

・上場株式・投資信託の評価ポイント

・生命保険金の相続税の非課税枠

・税務調査対策のポイント

・生前贈与と相続税申告の関係

・よくある質問

よくある質問

基礎控除額は、3,000万+(600万×相続人の数)です。

相続の開始を知った日は通常、死亡日になります。この日までに相続税申告書を税務署に提出し、相続税の納税を済ませる必要があります。

その場合、税金総額に対して5%の無申告加算税が発生します。加えて、納付遅延に対して延滞税がかかります。

なお、遺産分割について揉めている又は揉める可能性がある場合で、各相続人同士が顔を合さなくても済むように、相続税申告作業を進めることができます(オプション料金がかかります。)。

親族間の資金移動がある場合は税務調査の対象となる可能性も高いので、しっかりと対応することをおすすめします。

対面で面談いただかなくても、電話とメールのやり取りだけで相続税申告を完了できますのでご安心ください。

ご相談のタイミングについて

相続税の申告期限は10ヶ月ですが、意外と早く訪れます。ご相談のタイミングが遅いほどお客様の手続き的、精神的負担も大きくなるのが常ですので、なるべく早いタイミングでの初回相談をおすすめしています。

特に、遺産分割案がまとまらない場合などは協議に時間を要することがあります。

初回の面談時に可能な限り相続税の試算、報酬のお見積もり、資料収集の方法をご説明します。